个体工商户税收核定核心内容如下:

一、个体工商户税收定税核准

1、适用对象

(1)适用于新注册的个体户.临时登记户应纳税.申报方式.申报期限.缴款期限.审批征收方式等资料。

(2)适用于个体户.临时登记户申请定额调整或变更征收方式。

2、所需资料

1.《双订户经营申请(调查)验证表》

2.增值税提供《增值税定期定额纳税核准通知书》或《未达起征点通知书》

3、办理流程

(1)申请定期定额征收的个体经营者,应当自办理税务登记或者临时税务登记之日起3个月内,向主管地方税务机关提出征收方式审批申请。逾期未办理申请手续的,主管地方税务机关可以根据实际调查情况批准应纳税额。

(2)***申请定税的纳税人,应当在税务机关完成批准前依法申报纳税。

(3)双户申请调整定额的,主管税务机关应当自收到申请之日起30日内按照规定程序进行审查,审查期间原核定的纳税定额不得停止执行。调查情况与经营者申请情况一致的,应当按照调整后不调整的原则合理调整应纳税额。情况不一致的,不予调整。

(4)纳税人的生产经营范围。.主营业务发生重大变化,或者应纳税额或者应纳税额调整20%的,应当及时向税务机关申请调整已确定的应纳税额或者应纳税所得额。

(5)纳税人对核定税种有异议或者实际经营活动超出核定税种范围的,应当主动咨询主管税务机关。

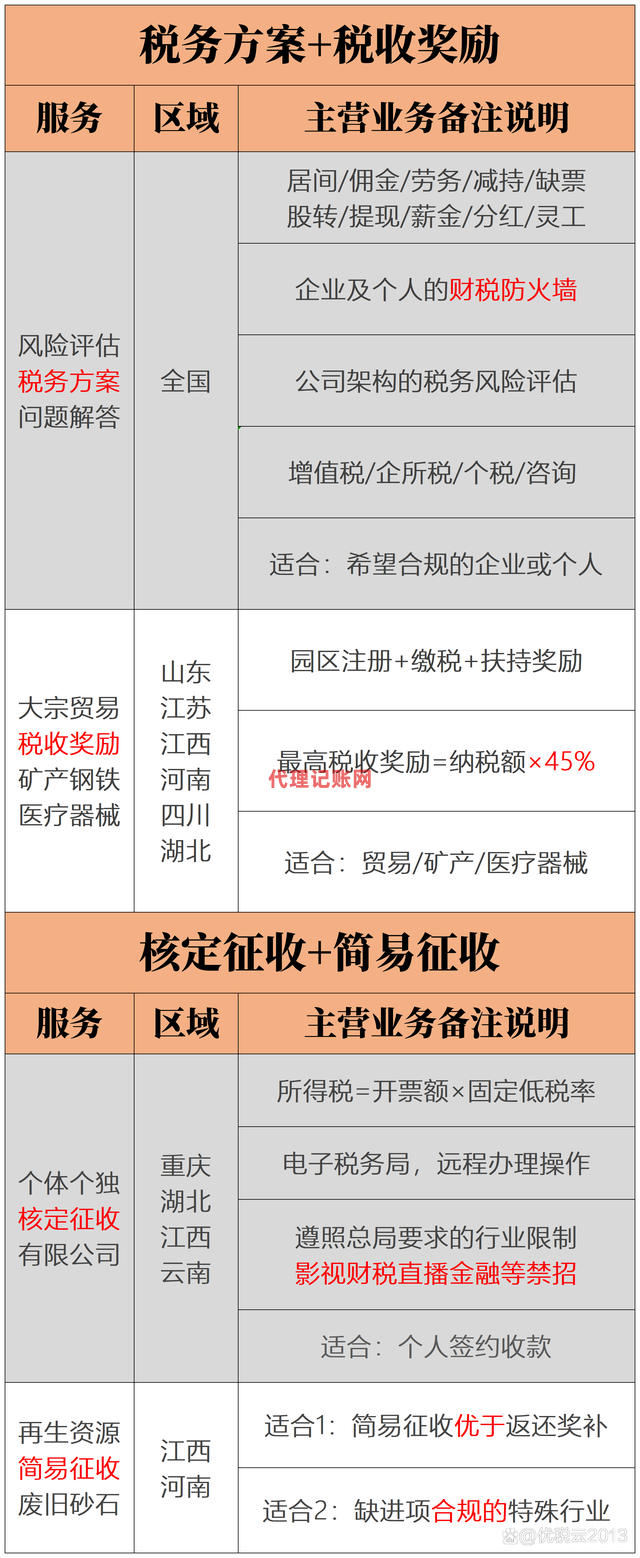

1.定期定额征收

也就是说,纳税人的应纳税额是通过税务机关批准的。主要适用于生产。主要适用于生产.经营规模小、不符合《个体工商户建账管理暂行办法》规定的个体工商户,以及符合条件的个体工商户和合伙企业。

2.核定征收率征收

也就是说,根据纳税人的收入,乘以批准的征收率直接征收,具体征收率因地区和行业而异。对于个体经营者,建议您进入电子税务局-我的信息-税息,查看个人所得税验证情况。

3.查账征收

即自行申报缴纳金额,经税务机关核实后,再多退少补。主要适用于账簿。.凭据.财务会计制度比较完善,可以属于个体户核算应纳税款。

应纳税额=年收入总额-成本-费用应纳税额=(年收入总额-成本-费用)*税率-快速扣除

税务机关应当按照定期定额户的经营规模.经营区域.经营内容.行业特点.管理能力等因素核准定额,可采用以下一种或两种以上的方法进行核准:

(1)根据消耗的原材料.燃料.动力等计算或计算核准;

(2)按照成本加合理的成本和利润方法进行核准;

(3)根据库存情况计算或计算批准;

(4)按发票及有关凭证核准;

(5)根据银行经营账户资金来往情况计算核准;

(6)参照同类行业或者类似行业的同规模.同一地区纳税人的生产.经营情况核准;

(7)按其他合理方法核准。

个体户定额征收是基于你所从事的行业.从业人数.所在地段.立面大小和其他相关信息来批准你的月销售额。个人门槛为2000-5000,由各省确定。目前,大多数门槛为5000门。月销售额在门槛内的免税,门槛以上的免税。税务机关应当利用现代信息技术核准定额,提高审批工作的标准化和合理性。